母子家庭でも住宅ローンは組める?

マンションの購入を検討する際、多くの方がまず不安に感じるのが“住宅ローン”だと思います。長年この業界にいると、実は母子家庭のお客様からもたくさんお問い合わせをいただきます。

当WOMAN事業部のコンサルティングアドバイザーが対応させていただくお客様のうち、約5人に3人は母子家庭のお客様です。そして毎回のように「母子家庭でも住宅ローンは組めますか?」とのご質問をいただきますが、私たちは当然こう答えます「はい、もちろんです。」と。

みなさんが不安に感じている“母子家庭であること”と、 “ 住宅ローンの審査”は、実はそんなに関係ないんです。それでは、銀行はお金を貸す際に何を対象に審査していると思いますか?ポイントはたった2つです。

【住宅ローン審査の2つのポイント】

Point1:ちゃんと返済することができるか?

Point2:もし返済できなくなったとき、購入物件は担保としての価値があるか?

当たり前のことですが、ちゃんと返済が可能であれば母子家庭だからといって、住宅ローンを組めないということはありません。計画的な返済プランを立てて購入すれば、何の問題もないのです。

このお悩みは結婚していても同じだと思いませんか?

返済できる額を超えていると銀行が判断すれば、結婚していても住宅ローンを組むことは出来ません。結婚していても、母子家庭でも、ローン審査時の判断基準は変わらないのです。

住宅ローンが通りにくい本当の理由

住宅ローンが通らない場合は、不動産会社の担当に原因が寄っているケースがあります。

他社、特に大手不動産会社ではファミリーやご夫婦をメインで対応しているケースが多く、シングル家庭向けのローン対応には積極的ではないのが現状です。結果として、シングル家庭ならではの対処法のノウハウがないため、審査落ちしてしまうことが多々あるようです。

自分の収入で借り入れできる目安の金額

住宅ローンを組む際には、簡単な目安となる計算式があります。

年収に6もしくは7をかけた数字が、組めるローンの大まかな予測額になります。

例)年収400万円

400万円 × 7 = 2,800万円

となり、約2,800万円借りれる見込みがあります。

この計算式を元に、住宅・不動産会社の営業マンは、担当しているお客様がどの程度ローンを組むことが可能なのか、大まかな予測を立てます。ただし、これは上記に書いてある通り“大まかな予測”でしかありません。年齢や職業、勤続年数など金融機関が審査する際に評価するポイントはたくさんあります。

【住宅ローン審査チェック項目】

1、個人の信用問題

これは、クレジットカード、オートローンなどの返済履歴が当てはまります。

自動車購入時や大型家電製品の購入など大きな出費がある際に、分割して購入することがあると思いますが、住宅ローンの申し込みがあった際に銀行は過去の返済履歴を調査します。

◆要チェック!実はこれも借り入れの対象になります

住宅ローンの審査では、無理のない返済計画を立てるために住宅ローン以外に借り入れがないかを確認します。

<その他の借り入れの代表例>

・クレジットカードローン

・オート(自動車)ローン

・カードローン

・奨学金の返済

過去に延滞があった場合は約5年記録が残ってしまいますので、審査で不利となる傾向にあります。最適なご提案をするために、これに思い当たる場合は事前に担当者にお知らせください。

2、勤続年数

前述したように、ローン審査のポイントは、「ちゃんと返済することができるか?」です。

勤続年数も、安定した返済ができるか審査するための1つのポイントとなります。たとえ勤続年数が短くても、キャリアアップの転職であるなどいい要因であれば不利には働きません。

実際に、弊社では転職して勤続年数が短いお客さまのマンション購入を実現しております。

3、勤務先

勤務先も住宅ローン審査のポイントの1つとなります。

大企業であればよく中小企業だと悪いということではなく、勤務先の業績を元に収入に安定性があるのか評価されます。

4、健康状態

住宅ローンを申し込むには、もしもの事故や病気によって働けなくなったときのために団体信用生命保険に加入することが条件になります。生命保険に加入できるような健康状態であることも申し込みの条件ということなのです。

「私は大丈夫なのかな?」とご心配の方は、コンサルティングアドバイザーにご相談ください。ご病気の内容や時期、現状の状態によっても、審査結果は変わるのです。

5、年収

住宅ローンを申し込むには、金融機関ごとに設定されている最低年収を満たしていることも必要です。最低年収を300万円前後にしているケースが多いようです。

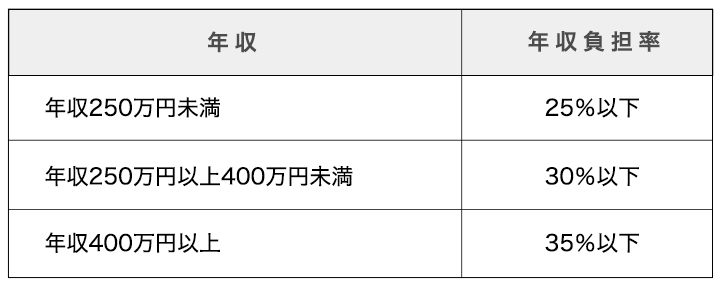

6、年収負担率

年収負担率とは「今の生活から無理なく返金できる金額の割合」を指します。

年収によって年収負担率は変わり、上限も金融機関によって異なります。平均的には年収の30〜35%が審査基準で総返済額が25%以下に抑えることができれば、家計にゆとりある生活を送れることでしょう。

金融機関によっては、年収の10倍以上のローンを組める方も普通にいらっしゃいますので、ローンを検討中の方はまず事前審査をやってみるのがオススメです!事前審査は無料なので、気軽にできるのも嬉しいところです。

住宅ローンを申し込む際に、とても重要なポイントが1つあります。それは、審査は「機械」ではなく「人」がしているということです。

私たちプリンセススクゥエアーでは住宅ローン審査を通してきた実績があり、たくさんのノウハウを持っているので、お問い合わせいただいたお客様お一人おひとりの状況に応じたぴったりのプランをご提案します。

選べる!3つの住宅ローン

現在は女性の社会進出が進み、女性自身が住宅ローンを利用してマンションを購入するというケースも珍しいことではなくなっています。結婚・離婚・出産・転職などライフスタイルが変わりやすい女性を応援する住宅ローンも続々と増えているので、まずは相談してみることが大切ですが、ここでは代表的な3つの住宅ローンをご紹介します。

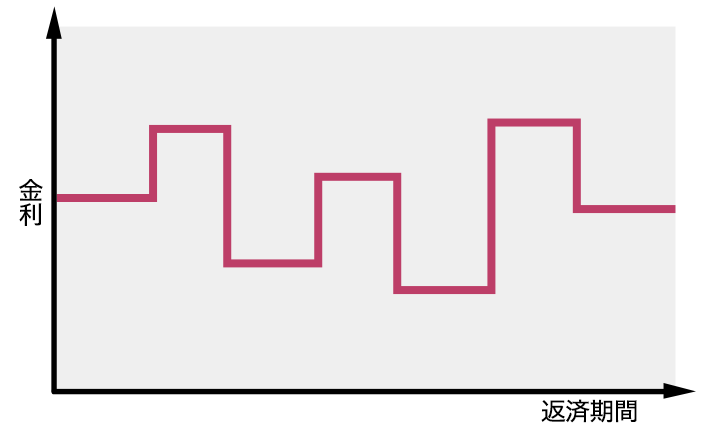

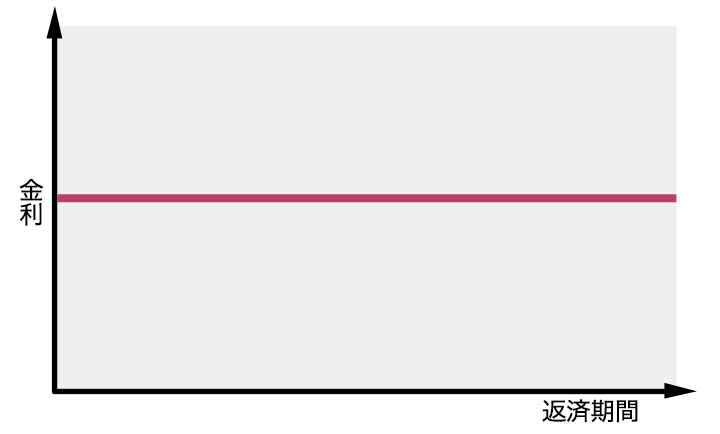

①変動金利型

メリット

金利が低く、月々の支払いを安く抑えられる

こういう母子家庭にオススメ!

とにかくメリットを先に5年間受けてしまおうという方向け

この先「金利が上がるのか」or「金利が今のまま低金利なのか」という問題は、こういうご時世なら住宅を探す者にとっては永遠のテーマ! ですが、今後も、現在の低金利が続くかどうかは専門家でも意見が分かれると思います。とにかくメリット優先!の方にオススメです。

②完全固定型

メリット

返済額が一定となりライフプランが立てやすい

こういう母子家庭にオススメ!

何よりも“安心”を大切にする方向け

ローンを組んだ後、金利が上昇していくのが心配!とにかく安全なローンを組みたい!という方にオススメです。変動金利で借りるより、少々月々の支払い額は上がってしまいますが、全期間固定金利で借りれば、今後、返済額が上昇する心配はありません。安心を優先したい方には、全期間固定型が合っているのではないでしょうか。

③固定期間選択型

メリット

ライフプランに合わせて設定できる

こういう母子家庭にオススメ!

“固定の安心”が欲しいという方向け

全期間固定は金利が高いけれど、“固定の安心”が欲しいという方などにオススメです。

固定期間が終わった後に金利の引き下げが受けられる場合もありますので、固定期間終了後の金利引き下げもチェックすれば、より安心です。

ベテランスタッフと蓄積したノウハウであなたをサポート

私たちプリンセススクゥエアーが母子家庭の方のローンを通せる理由、それは、これまであらゆる方の住宅ローン審査を経験していく中で、どの条件であればどの銀行が融資してくれるのか?がノウハウとして蓄積されているからです。多くの経験を積んだベテランスタッフが、あなたのマンション購入のサポートをさせていただきます。

一時期、50代で自己資金のないお客様は、書類を提出する前に金融機関からお断りされることが多くありました。そんな当時の状況下でも、プリンセススクゥエアーでは、40代の方のマンション購入実績が多数あります。

最近の母子家庭のお客様は、お子様が中学校に上がる頃に、今住んでいる場所からは少し離れることになっても「お子様に自分の部屋を作ってあげる」という長年の夢を叶えようと動き始める方が多いです。お子様たちの思春期や受験の時期には、個室を与えてあげる必要性も出てきます。

お会いするお客様の中には、お子様の思春期について色々な悩みをお持ちの方が多いです。

・成長過程での距離感を掴みにくい

・子どもが何を考えているか口に出してくれなくなった

そういったお話を多く伺います。それでもお母さん達は、「お子様と一緒に前を向いて歩きたい」「子どもには迷惑をかけないように将来を考えたい」と、とても深くこれからの人生を考えていらっしゃいます。

そんなお客様の気持ちが痛いほど伝わるからこそ、融資してくれる銀行を私たちは必死に探し、マンション購入の夢を一緒に追いかけます。今度はあなたの夢を叶えられるよう、ノウハウと実績を積んだ私たちコンサルティングアドバイザーがサポートいたします。

プリンセススクゥエアーの実績

私たちは、母子家庭の中古マンション購入を多数実現しています!多数の購入例から最も相談内容が多い3つのお悩みを抱えていたお客様のお声をご紹介します!

お悩み例1:母子家庭の女性でも住宅ローンが組めるか心配だった…

他社では母子家庭だということで、相手にされないこともありました。

この会社のスタッフのみなさんは女性ということもあって親身になって相談にのってくれました。無事にローンも通していただけ感謝しています。

(A.Sさん 港区 35歳 会社員)

プロからのアドバイス

・審査基準は男女同じなので、女性でも住宅ローンを組むことは可能です

・女性は責任感が強く滞納しない人が多いので、優遇されることもあります

お悩み例2:マンション購入に関して何も知識がないのが不安だった…

「マンションを購入しよう!」とは決めたものの、不安いっぱいで問い合わせました。

ローンに対しての知識やアドバイスの的確さなど、やはりプロだなぁと感心しきりでした。

都内に中古マンションを持てて幸せです。

(M.Hさん 千代田区 32歳 会社員)

プロからのアドバイス

・自分で調べることも大切ですが、専門的なことは”プロに相談”が近道です

・長期的目線でのアドバイスもできるので、まずはご相談ください

お悩み例3:40代ではローンが組めないと思っていた…

子どもが中学校に上がるタイミングでマンション購入を考えました。

ローン審査だけでなく、思春期の子どものことについても相談にのってもらい、本当に親身な対応をしていただきました。今は子どもといい距離感を保ちながら仲良く過ごせています。

(K.Tさん 荒川区 43歳 会社員)

プロからのアドバイス

・40代でも評価ポイントをクリアすればローンは組めます

・当社には40代の方のマンションご購入実績が多数あるので、まずはご相談ください